-

[M&A後の収益低下対策]M&A前に見込んでいたシナジー効果が出ないどころか、M&A前の対象会社の収益すら維持できない

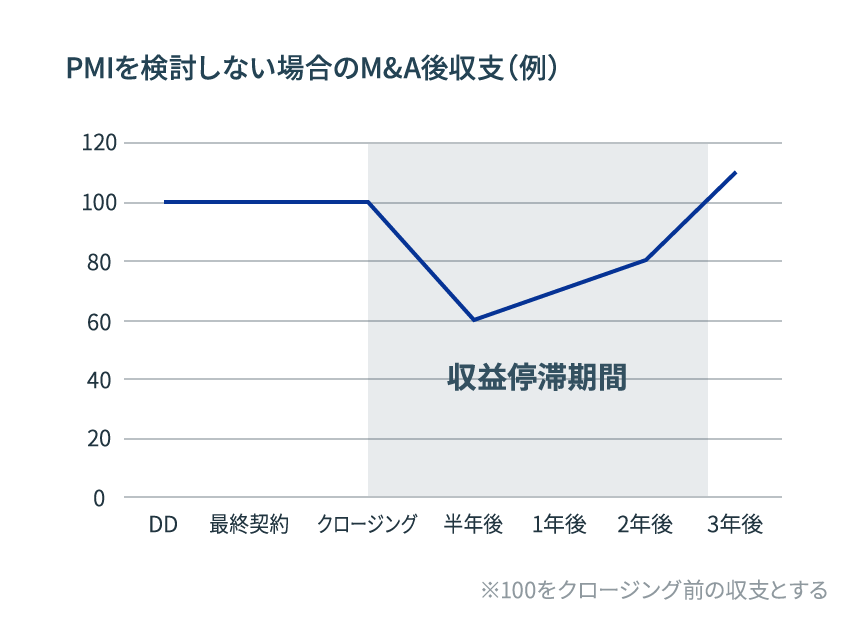

(例)PMIを検討しない場合のマイナス収支の動き

一般的な中小零細M&Aにおいて、PMIの準備がなく、統合に時間がかかって社員モチベーション低下を招いてしまった場合の収益は、譲渡前すら維持することが出来ず、下手をすると数年の期間で落ち込みに入ります。回避すべきはこの落ち込み期間で、この収益落ち込み期間によって、利益・キャッシュ・時間が圧迫され、新規M&A・新規事業を開始することが難しくなります。

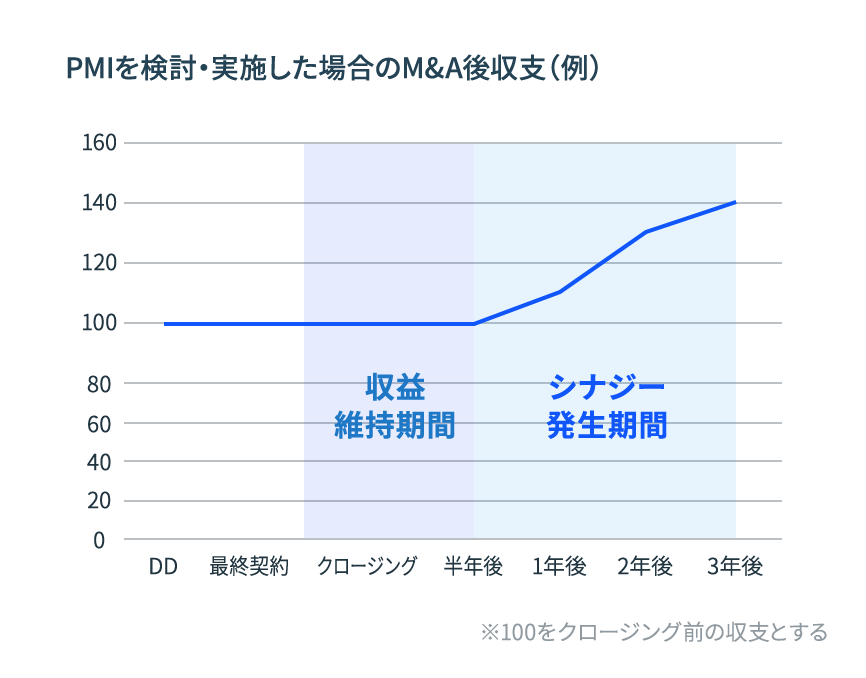

(例)PMIの検討を行い、統合が成功した場合のプラス収支の動き

逆に事業計画・PMI計画をDD前後から行い、ハード・ソフト両方の統合に成功した場合、譲渡前の収益が続く一定の収益維持期間を経て、シナジー効果の発生が早期に始まります。上記と比べると、シナジー発生期間に新たなM&A又は新規事業を計画することも可能となり、これを繰り返すことで、M&Aが企業成長に大きく貢献することになります。

-

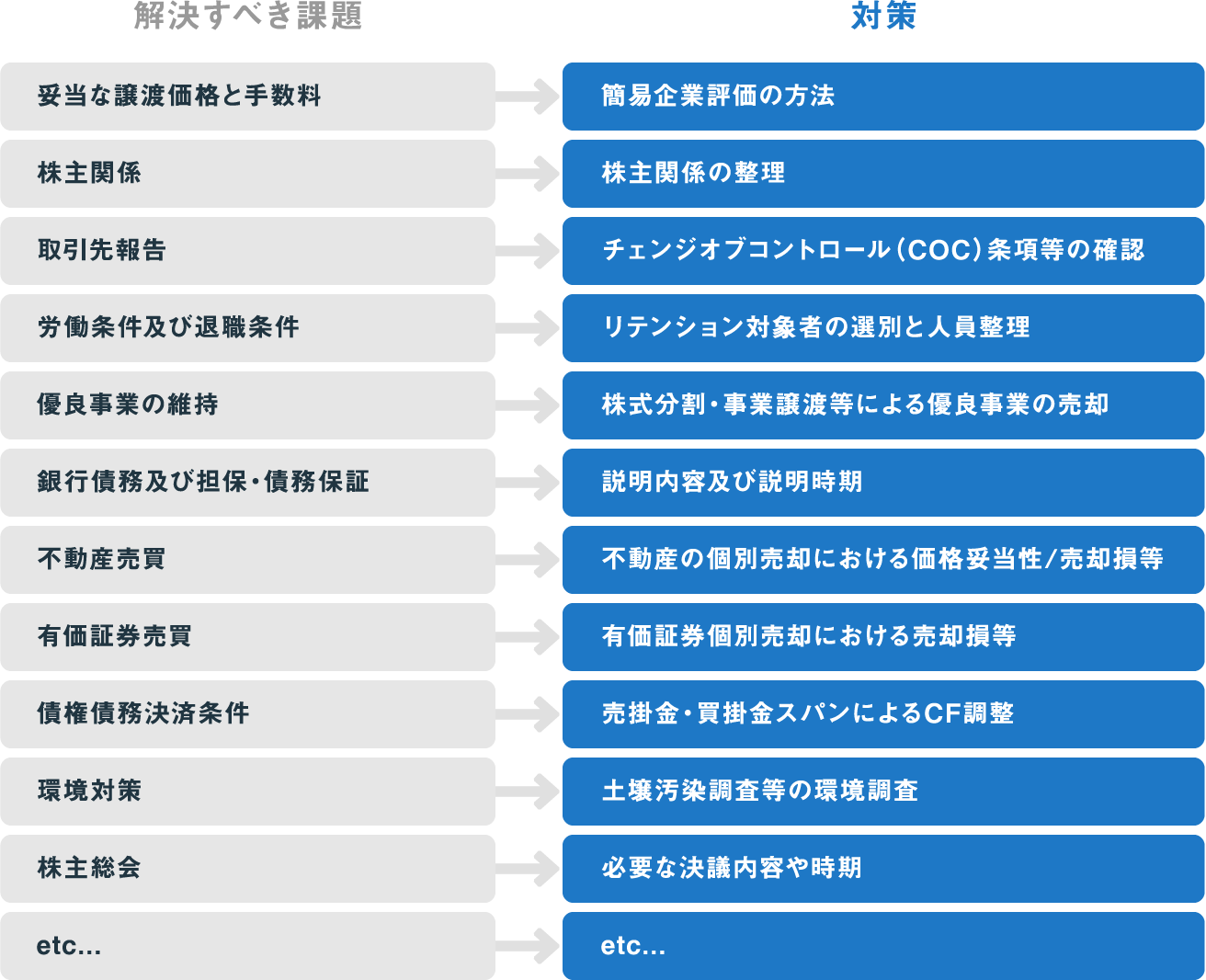

[株式譲渡スキームの限界]対象会社における事業内容・関係者が複雑なため、単純な株式譲渡のみで対応できない

M&Aを検討するも、株主・取引先・従業員・不動産の扱い等について、解決すべき落としどころが見つからず、「株式譲渡」だけの検討では、将来に大きな問題を残してしまうケースが多々あります。

これにより時間だけが過ぎ、譲渡すべき適当な時期を逃してしまう事になります。これらの解決にあたっては、机上スキームを駆使するという意味ではなく、それぞれについて誰がどのような対処を行うかを明確にしてスケジュール化し、これを確実に実行していく必要があります。 -

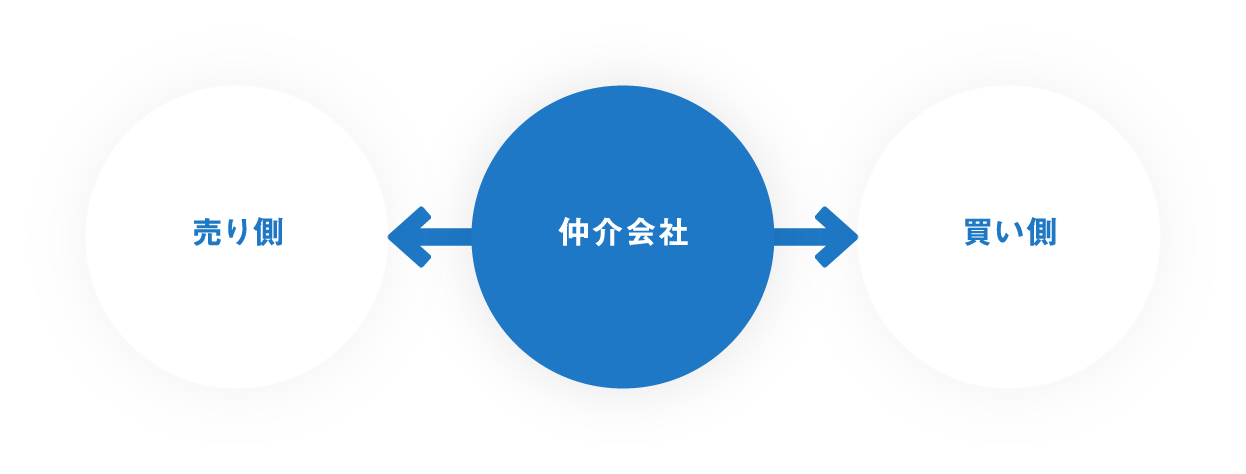

[セカンド・オピニオンの必要性界]売り側と買い側の両方仲介を行う仲介会社の意見が正しいかどうかが不安

手数料金額が高額なため、どうして起きうる不安です。私たちは主に買い側の立場でのセカンドオピニオンサービスとして、以下の助言、窓口及び実務を行っています。

・適正な株式譲渡取引であるかどうか

・譲渡後に問題の発生が予期できる事項について、統合手順・対処手順が取れる契約内容であるかどうか

・必要書類を網羅しているかどうか

・PMI・VUの実現性と実務はどうか

・・・

これらサービスを行うことで、買手側に安心感と余裕が生まれ、シナジー効果による将来収益の獲得に集中できる環境が生まれています。 -

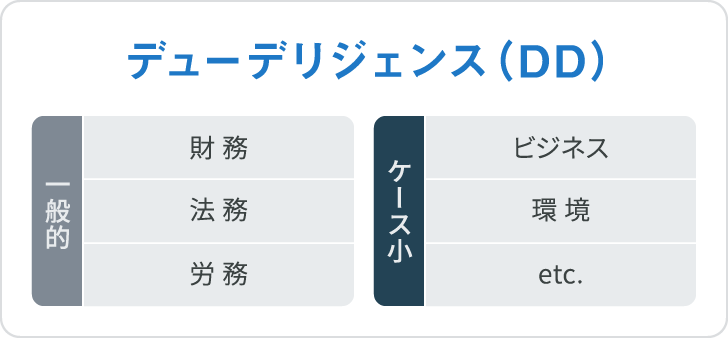

[将来事業計画を見据えたDD]過去のリスクのみを洗い出すDDに付して、将来の事業計画のもとになるデータ集約や、環境に関する将来リスク検討が欲しい

私たちはDDの中で、過去リスクの精査と共に、将来に影響を及ぼすリスクと、将来収益に有用なデータ集約を買い側の依頼により行っています。

例えば、- 将来収益の獲得のために必要な事業のデータ詳細や予測データについて、事前に調査希望を聞く

- 環境について、土壌汚染対策法等の環境関連法において、株式譲渡だけでは発生しない義務も、閉鎖時・売却時発生するものも視野に入れる

- 不動産を有効活用するための周辺データを集約する

・・・

などの、そのM&Aで関係者が将来の準備を行うことが出来る内容のDDを心がけています。※ただしDDのみの業務はお請けしおりません。

-

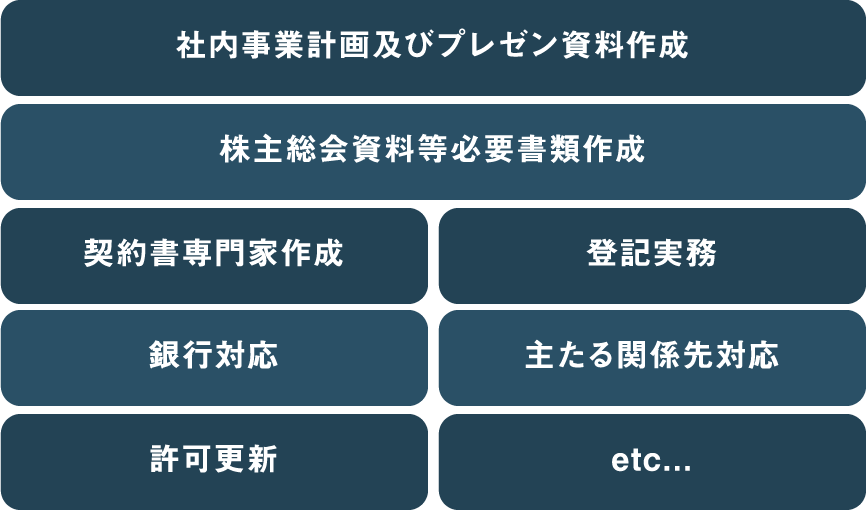

[補足業務の充実]細やかな実務や将来計画について、適任者が不在のため、譲渡及びPMIが遅れたり精度が落ちたりする

M&Aプロジェクトで大切なのは、スピードと精度です。他の実務を抱えるM&A当事者にとって、機会の少ないM&Aグラウンドを整えることは難しく、私たちはその実務担当者の方をサポートしていくため、各々の実務をひとつひとつを公認会計士・弁護士・税理士・司法書士等のM&Aに精通する専門家が行っていきます。

-

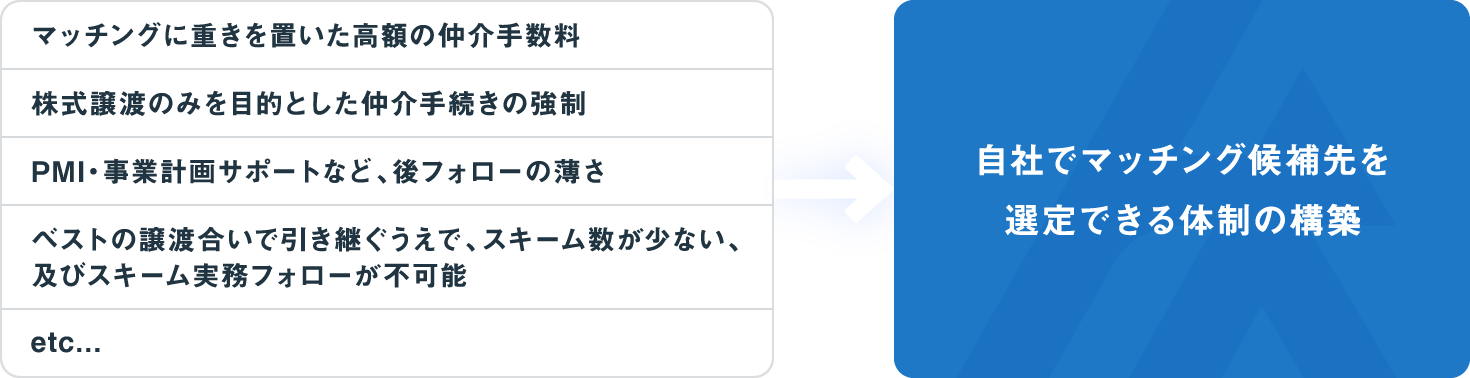

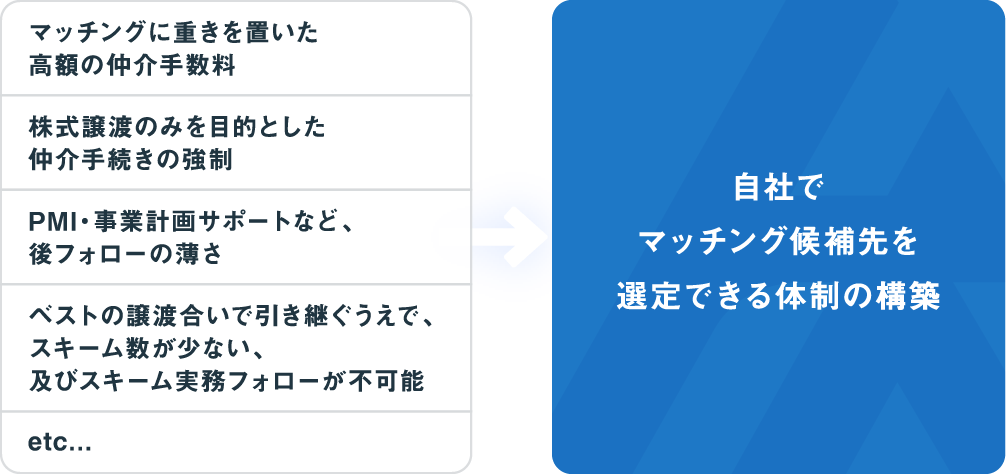

[マッチングの考え方]最近M&Aの持ち込み案件が多いが、シナジーの質と買収時期の選別が難しい

コロナ時期を超えて、またマッチング媒体の増加によって、売却希望案件の数が増えてきました。同時に、既存の持ち込み手法による案件の失敗例も増加してきました。

M&Aを繰り返される買い側クライアント様にとっては、マッチングに重きを置いた料金体系に疑問を抱かれているケースが増えてきています。マッチングと譲渡までの手続きは大切なM&Aスキームの一部ではありますが、M&Aプロジェクトの全体スキームの中で、合理的な業務・料金配分がなされていないことは事実です。受け身で持ち込まれる案件について、良否を判断し、譲渡までの手続きで終始している段階ですと、なかなか継続してM&Aプロジェクトを理想の結論に導けません。私たちは、そのバランスの取れていない業務・料金体制を是正するためにも、また様々なスキームで理想のシナジー効果を得るためにも、積極的に自分たちで理想案件を探しに行く体制と手法を提案しています。 -

[広範囲対応]他地域でも同時に進行するM&Aプロジェクトについて、可能な限り手法を統一したい

私たちの本社は愛知県名古屋市に所在していますが、各地に拠点をお持ちの買い側企業様のお取引が多いため、都市圏を中心に日本中でM&Aプロジェクトのお手伝いを行っています。M&Aでは、対面での信用が将来の収益につながる礎であるため、中部圏以外であっても、可能な限り足を運び、売手・買手様と共に考えることを大切にしています。